Tra le innumerevoli decisioni che un investitore deve prendere nel momento in cui sceglie di allocare i suoi risparmi, una opzione non irrilevante ha a che fare con la natura della componente azionaria. Le sfaccettature in termini di area geografica e connesso rischio di cambio, qualità delle società, capitalizzazione (piccole, medie o grandi aziende), stile (value oppure growth), etc, non è infatti banale, e spesso richiede una elevata capacità di analisi e interpretazione del mercato. Un’altra chiave di lettura storicamente utilizzata per scostarsi dai rendimenti di un benchmark di mercato risiede nell’analisi dei settori, e nella conseguenze scelta che ne deriva in termini di asset allocation. Un investitore potrebbe infatti decidere di allocare parte dei propri investimenti su un panel di azioni appartenenti a specifici settori merceologici, anziché puntare sull’intero mercato, rappresentativo quest’ultimo di tutti i settori disponibili ognuno con un suo peso.

Ad esempio un investitore particolarmente attento ai dividendi potrebbe guardare solo alle azioni del settore energetico e delle utilities, storicamente note per offrire agli azionisti importanti rendimenti in termini di utili distribuiti. Mentre qualche altro investitore potrebbe essere allettato dalla forza della tecnologia, in grado di generare importanti ritorni durante le fasi più espansive del ciclo economico. In questo modo però ci si allontana dai rendimenti del mercato nel suo complesso, e ciò può essere un bene o un male a seconda dei casi. Può essere considerato utile in termini di diversificazione di portafoglio, l’avere in pancia attività finanziarie che non replicano perfettamente la dinamica dell’indice globale e sono in grado di muoversi in modo più autonomo grazie alle dinamiche del settore di appartenenza. Il grafico evidenzia, per il mercato americano, la dispersione di rendimento tra i differenti settori nel corso del 2017 e del 2018.

Se nel 2017 i migliori settori hanno offerto rendimenti vicini al 40% annuo, si evidenziano settori che nello stesso arco temporale hanno evidenziato performance negative. Al contrario nel 2018 solo i settori difensivi dei titoli health care e delle utilities si sono mossi leggermente in utile, rispetto a molti settori in evidente indietreggiamento. I rendimenti del mercato (indice S&P500) si collocano invece giustamente sempre in una posizione intermedia, rispetto ai valori estremi evidenziati dai settori. Anche graficamente si evidenzia, negli ultimi cinque anni, una dinamica molto differente tra alcuni settori, come evidenziato dal seguente grafico. Se chi avesse puntato sul solo settore tecnologico avrebbe incassato quasi il 20% annuo di guadagno, chi si fosse fidato dei titoli energetici sarebbe stato deluso da performance costantemente negative.

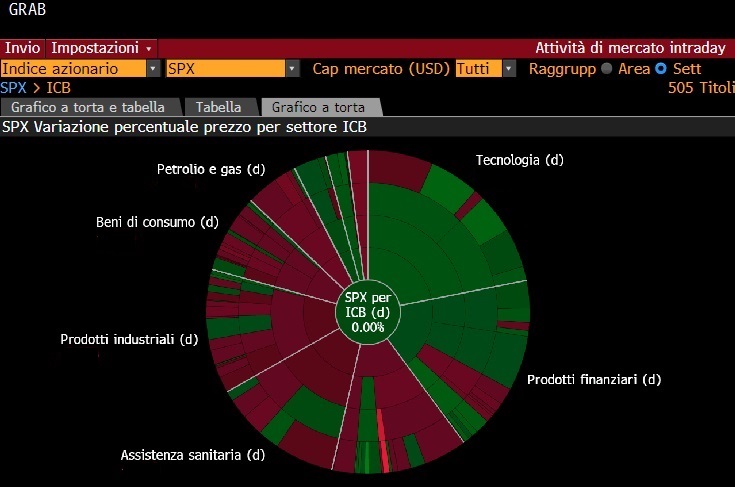

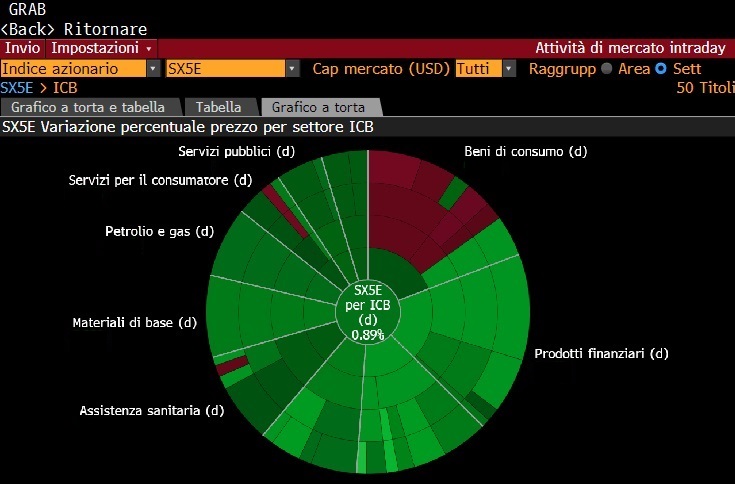

Le allocazioni settoriali peraltro tendono a differire, a livello di indice, tra i differenti mercati. Il mercato Usa è molto ben rappresentato dai colossi tecnologici e dell’IT (Apple, Microsoft, Google, Facebook, etc), e tali settori hanno nu peso rilevante sul benchmark globale. Al contrario i mercati europei sono meno legati all’IT e più dipendenti dai temi finanziari. E a livello di singolo Paese si possono evidenziare ulteriori sfumature, ad esempio con la Germania focalizzata sui temi industriali e l’Italia sulle banche.

Ma ciò che è interessante per l’investitore è che i singoli settori sono acquistabili come pacchetti, attraverso Etf che replicano la performance dei settori azionari, tipicamente segmentati per area geografica: Usa, Europa e mondo. Non è quindi necessario impazzire per capire quale azione, tra le centinaia a disposizione, possa restituire le migliori opportunità, è sufficiente acquistare specifici Etf settoriali in base al posizionamento del ciclo economico. Generalmente, volendo sfruttare una fase di ripresa del ciclo economico, il posizionamento più corretto dovrebbe andare a favore dei settori più volatili ovvero i temi finanziari, la tecnologia, gli industriali, i materiali di base e i beni di consumo. Al contrario, durante una congiuntura negativa andrebbero premiati i settori difensivi delle utilities, i farmaceutici e gli alimentari, in grado di offrire la migliore protezione rispetto all’eventuale debolezza dei listini globali. Si segnala infine che alcuni indici settoriali sono molto diversificati, ovvero composti da diverse decine di azioni; altri invece sono molto più concentrati, e necessitano di maggior dimestichezza da parte dell’investitore, anche se sono comunque meno volatili delle singole azioni.