Cosa c’è dietro il boom degli ETF

L’industria degli ETF continua a crescere a tassi elevatissimi, vicino al 20% annuo, e diverse sono le motivazioni di questo imponente trend di mercato. Riassumendo all’estremo, le ragioni alla base del fenomeno sono da imputare ai costi bassissimi (rispetto ai fondi comuni), alla facilità di inserimento in portafoglio (elemento non sempre presente nei fondi), alla notevole segmentazione in merito ai sottostanti raggiungibili e alla trasparenza di ciò che hanno in portafoglio. Essendo ormai più di mille gli strumenti quotati sul mercato ETFplus, dove gli ETP (la macro-categoria a cui appartengono gli ETF) vengono scambiati, è altresì necessario un buon livello di educazione finanziaria da parte dell’investitore, per capire le caratteristiche dell’offerta a disposizione ed evitare di commettere errori che possono costare cari. Sul mercato ETFplus sono infatti a disposizione prodotti con una volatilità bassissima, affiancati da altri strumenti che incorporano rischi molto elevati e vanno maneggiati con estrema cura. Vediamo quindi in cosa consiste questo strumento finanziario e quali sottostanti permette di raggiungere.

Cosa è un ETF

Il termine ETF è l’acronimo di Exchange Traded Fund, e identifica una particolare tipologia di fondi negoziabili in Borsa come se si trattasse di azioni e obbligazioni. Un ETF presenta però la peculiarità di replicare l’andamento di un indice di riferimento; lo strumento ETF restituisce di riflesso le performance di un indice conosciuto ex-ante, con l’obiettivo di replicare nel modo più fedele il rendimento dello stesso, nel bene e nel male.

Se un ETF è legato all’S&P500 e l’indice statunitense esprime in un anno una performance del 12%, compresi i dividendi staccati, l’ETF restituirà una performance molto vicina a questo numero, al netto dei (bassissimi) costi di gestione (0,10%-0,20% annuo per i sottostanti più liquidi). Già da questa prima definizione si comprende l’enorme differenza rispetto ad un fondo. In quest’ultimo caso il gestore tenterà in ogni modo di battere il benchmark di riferimento, spesso non riuscendo in tale intento, e caro prezzo per l’investitore in termini di commissioni (ad esempio il 2% annuo per un fondo azionario).

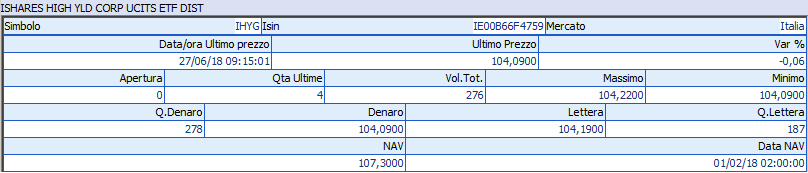

Diversamente, l’ETF si prefigge di copiare l’andamento di un indice (senza volerlo battere come performance) ad un costo molto basso, attraverso un meccanismo chiamato “indicizzazione”. Come si può osservare nel grafico, c’è una sostanziale coincidenza tra l’andamento di un ETF e l’indice che deve replicare, fattore non presente nei Fondi a causa delle scelte dei gestori dei Fondi che vogliono allontanarsi dal benchmark (ove questo è presente).

Coloro che sono convinti che uno specifico gestore sia in grado di offrire una maggior performance nel lungo termine dovrebbero quindi puntare su uno specifico fondo; nel caso tale certezza venga meno, meglio un ETF legato al medesimo benchmark. Per tutte queste motivazioni gli ETF vengono anche definiti “replicanti”, per differenziarsi dai fondi a gestione attiva che adottano scelte (in alcuni casi fortunate, in altri no) che li portano a scostarsi dal benchmark.

La diatriba tra gestione attiva e passiva è più che mai viva, ma non esiste un vero vincitore: esistono periodi in cui alcuni fondi performano meglio degli ETF a parità di benchmark, alternati da altri periodi in cui avviene l’opposto. In merito alla valorizzazione in portafoglio, anche per gli ETF è a disposizione il Nav (net asset value) di fine giornata al pari dei fondi, ma in aggiunta esiste la fase di contrattazione intraday sul mercato ETFplus.

Gli ETF hanno peraltro, come i fondi, il patrimonio separato da quello dell’emittente, caratteristica che rappresenta una garanzia in caso di fallimento dell’emittente stesso. Lo strumento ETF fa parte della più vasta tipologia degli ETP (Exchange Traded Product) che comprende anche gli ETC e gli ETN, prodotti che hanno come sottostante le materie prime o strategie più complesse. L’ETF è ormai uno strumento rodato, in quanto il primo fondo indicizzato risale al 1993, e l’indice da copiare era proprio l’S&P500.

I tecnicismi dello strumento ETF

Abbiamo detto che ETF ha l’obiettivo di replicare la performance di un indice, che può essere di natura azionaria, obbligazionaria, o altro. L’ETF è uno strumento di replica passiva di un indice, e le società che gestiscono questi prodotti devono fare in modo che l’ETF offra la stessa performance del benchmark scelto (l’indice sottostante); l’eventuale discrepanza tra questi due elementi costituisce il Tracking Error, che per un fondo passivo è un fattore giustamente da minimizzare. Esistono però differenti metodi tramite i quali un gestore di ETF può raggiungere questo scopo, ed ognuno presenta pregi e difetti (rischi).

La metodologia più sicura, cioè che tende ad eliminare ogni possibile rischio di controparte per l’investitore, comporta che il gestore dell’ETF acquisti fisicamente i titoli che compongono l’indice che intende replicare, e in tal caso si parla di replica fisica. La replica fisica a sua volta può essere di due tipi, cioè completa (il portafoglio del fondo contiene i titoli con i pesi corretti inclusi nell’indice) o a campionamento (il gestore dell’ETF acquista una parte dei titoli dell’indice, con l’obiettivo di comporre un portafoglio simile a quello del benchmark ma con un numero di titoli inferiore). Nella replica fisica i titoli sono appoggiati presso una banca depositaria e risultano di proprietà dell’ETF, eliminando ogni rischio di controparte (salvo nel caso in cui si effettui prestito titoli verso differenti società per generare extra-rendimenti). I gestori europei di ETF possono però adottare la metodologia di replica sintetica (o indiretta) in contrapposizione a quella fisica. L’ETF viene gestito utilizzando strumenti derivati a cui è associato un potenziale rischio di controparte, rappresentato dalla possibilità che le banche con cui l’ETF provider si rapporta diventino insolventi. All’interno del portafoglio dell’ETF vengono inseriti titoli non coincidenti con quelli presenti nell’indice da replicare, e viene affiancato un contratto derivato (swap) con una o più banche terze congegnato in modo da annullare l’eventuale differenza di rendimento tra il paniere sostitutivo e l’indice sottostante. Nella malaugurata ipotesi di fallimento della controparte swap, l’investitore potrebbe teoricamente accusare una perdita pari all’entità dello swap.

Il mercato sta sempre più svoltando a favore della replica fisica, e solo in presenza di sottostanti molto particolari (poco liquidi) la replica sintetica è accettata.

La negoziazione e la liquidità degli ETF

In Italia le negoziazioni di ETF ed ETC avvengono sul mercato Etfplus, ma la stragrande maggioranza dei volumi vengono regolati OTC, ovvero fuori dai circuiti ufficiali di scambio. Circa il 70% dell’operatività su questi strumenti viene eseguita telefonicamente, tra il cliente istituzionale e provider dell’ETF. I privati sono quindi una quota residuale in termini di volumi scambiati, soprattutto per il controvalore medio delle operazioni. Che può essere di 20 mila euro per il cliente retail, ma diventa di diversi milioni di euro per gli istituzionali (banche, assicurazioni, fondi). E paradossalmente proprio i gestori di fondi, che spesso criticano gli ETF per una serie di motivazioni a volte non esenti da conflitto di interesse, hanno in portafoglio per strategie tattiche proprio gli ETF.

Lo strumento ETF è infatti adatto sia a strategie di medio periodo che a scelte più speculative, per via appunto della facilità di negoziazione e della presenza di un book. E uno dei grandi vantaggi di questo strumento (oltre ai costi sensibilmente più bassi rispetto ai fondi) è dato dal fatto che, essendo quotati, chiunque possegga un conto titoli li può acquistare e vendere; viene quindi a mancare il vincolo che la propria banca non possa aver stretto accordi di distribuzione con specifiche case di investimento. La negoziazione degli ETF avviene attraverso il book di negoziazione, che raccoglie tutti i potenziali ordini di acquisto e di vendita per singolo strumento. La differenza best bid e best ask ( i primi valori a cui è possibile vendere e acquistare il prodotto) è chiamato bid-ask spread, ed è un valore molto importante in quanto esprime il costo-opportunità per entrare in quel particolare prodotto, al pari delle azioni. Più è contenuto questo indicatore più è definibile liquido lo strumento finanziario. A tal proposito, una delle principali bufale inerenti il mondo degli ETF è relativa proprio a come valutarne la liquidità.

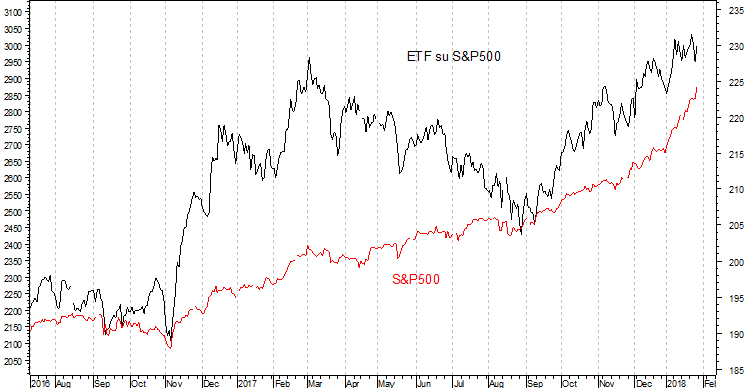

A volte si sente infatti dire che se un ETF scambia troppo poco è meglio starne alla larga. La liquidità, anzi la liquidabilità, degli ETF non dipende però, a differenza di azioni e bond, dagli scambi di mercato ma dalla liquidità dell’indice sottostante. Garantisce infatti la presenza di market maker (specialista e liquidity providers) che si impegnano contrattualmente con Borsa Italiana ad esporsi in via continuativa sul book con proposte di acquisto e vendita, che non necessariamente vengono poi eseguite. Di riflesso, anche se in una giornata di Borsa su un particolare ETF non si è realizzato nemmeno uno scambio, chiunque avesse voluto acquistare o vendere controvalori anche importanti (diverse centinaia di migliaia di euro) avrebbe avuto a disposizione un book in grado di assorbire le richieste del mercato. La seguente schermata evidenzia il book di un ETF negoziato su ETFplus, con sottostante l’obbligazionario ad alto rendimento. Il bid-ask spread è prossimo allo 0,10%, estremamente contenuto.

L’esposizione ai rischi di cambio negli ETF

Abbiamo già approfondito in altre sezioni i rischi e le opportunità derivanti dall’acquistare prodotti non denominati in euro, e per gli ETF valgono le medesime considerazioni ma con qualche accortezza in più. Sono infatti differenti le variabili in gioco, ed è bene specificare quali parametri osservare nella struttura di un ETF per comprendere a quale reale rischio di cambio l’investitore si espone, elemento non sempre chiaro osservando i prospetti. Tutti i prodotti quotati su ETFplus sono infatti espressi in euro, ma ciò può annidare rischi quando il fondo ha in portafoglio titoli, di qualsiasi natura, originariamente non espressi in euro. Banalmente, un ETF indicizzato al Nikkei225 (borsa giapponese) si espone al rischio di cambio euro-yen, nonostante la quotazione del prodotto in Borsa Italiana sia in euro. La quotazione in euro dell’ETF si adatta infatti automaticamente al valore delle attività espresse in yen. A parità di indice azionario, se lo yen si deprezza ciò implica una discesa del prezzo in euro dell’ETF.

I parametri a cui porre attenzione sono i seguenti.

- Valuta di denominazione: indica la valuta che sta alla base dell’ETF, ovvero del fondo quotato; spesso è espressa in dollari Usa, ma non indica il vero rischio di cambio per chi investe.

- Valuta di quotazione: è sempre l’euro per ETFplus.

- Rischio di cambio effettivo: esprime la reale esposizione al rischio di cambio per un investitore che ragiona in euro.

Di conseguenza, potremmo avere ad esempio un ETF legato all’indice azionario cinese CSI300 che è quotato in euro, denominato in dollari Usa e con rischio di cambio effettivo il cross euro-yuan. Infatti gli euro vengono convertiti in dollari Usa e successivamente in yuan, per acquistare le azioni cinesi. La valuta di denominazione è quindi solo un elemento contabile, poco utile a comprendere i rischi valutari del prodotto finanziario.

Il grafico evidenzia l’andamento di un indice (S&P500) in dollari, da confrontare con la dinamica di un ETF quotato in euro. A seconda delle oscillazioni del tasso di cambio, la performance del’ETF può risultare molto distante da quella dell’indice in valuta locale, solo per l’effetto tasso di cambio (a vantaggio o a svantaggio a seconda dei periodi considerati).

In alcuni casi i rischi valutari vengono però annullati. E’ il caso dei prodotti con suffisso il termine euro-hedged, che come indica il nome contengono una forma di copertura finalizzata ad annullare le oscillazioni delle divise in portafoglio. Questo fattore, utile a comprimere la volatilità del prodotto, non è però a costo zero, in quanto il costo è pari al differenziale tra i tassi di interesse ad un anno delle aree geografiche considerate.

Ad esempio, nel corso del 2018 il costo per coprire il rischio di cambio euro-dollaro è schizzato verso il 3% annuo, rispetto allo 0,5% di alcuni anni prima. L’hedging valutario è infine possibile solo sulle divise major (dollaro, yen, sterline, etc) ma non su quelle emergenti, poco liquide ed eccessivamente onerose per strategie di copertura a costi sensati.

I rischi dei prodotti a leva

In Borsa Italiana sono a disposizione una buona serie di ETP con leva inversa (prodotti short, che permettono di guadagnare in caso di discesa del sottostante) o a leva, in grado di amplificare il rendimento del sottostante desiderato. I classici ETF sono invece a leva 1, ovvero replicano nel bene e nella male la performance dell’indice. In questo caso l’orizzonte temporale di investimento può anche essere lungo, mentre per gli ETP con leva diversa da 1 l’orizzonte di investimento deve necessariamente ridursi, al massimo a qualche settimana. La strategia diventa quindi di trading e non più di posizionamento strategico di medio termine.

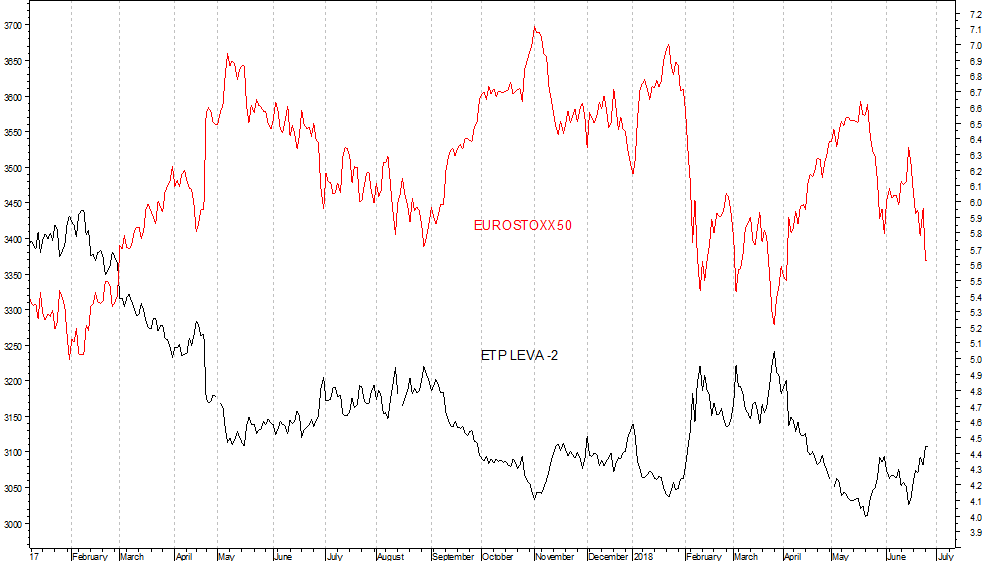

Questo consiglio deriva dalle conseguenze di una proprietà matematica associata alla natura degli ETF a leva o di tipo short, proprietà definita compounding effect. Tutti i prodotti (sia long che short) a leva disponibili su ETFplus adottano il ribilanciamento “giornaliero” del rendimento dell’indice sottostante, e ciò fa si che nel caso in cui l’orizzonte temporale dell’investimento diventa superiore ad un giorno venga meno la coincidenza tra l’andamento del sottostante moltiplicato per la leva e la reale performance dell’ETP a leva. Ad esempio, acquistando un ETP a leva 2 sull’indice Eurostoxx50 e tenendolo in portafoglio per 3 mesi, se l’Eurostoxx50 in questo arco temporale si è apprezzato del 10%, può darsi che l’ETP a leva 2 non si salito in base alle aspettative (10%*2=20%), ma molto meno.

Di riflesso, in caso di mercato laterale si può andare incontro a delle perdite anche nel caso l’indice sottostante si sia mosso lateralmente. Tanto più è elevata la leva dell’ETP, tanto più questo effetto influisce negativamente. Gli ETP a leva risultano quindi adatti solo a strategie tattiche di breve orizzonte temporale, e vanno maneggiati con cura, anche perché la leva può estendersi sino a +5 o -5.

Alcuni indicatori chiave degli ETF

Abbiamo detto che uno dei vantaggi principali che hanno contribuito al successo del prodotto ETF è il basso costo. Un indicatore utile, anche se non esaustivo fino in fondo, che identifica i costi da sopportare per mantenere in portafoglio un ETF è rappresentato dal TER (Total Expense Ratio).

Tali costi, come sempre, vengono esposti in percentuale su base annua, e attribuiti ai detentori del prodotto un po’ ogni giorno, con l’investitore zavorrato di piccolissimi importi (detratti direttamente dal valore dell’ETF) in funzione del periodo di mantenimento in portafoglio. Un ETF con un TER dello 0,48% annuo, per ogni mese di mantenimento in portafoglio pagherà quindi lo 0,04% rispetto al capitale investito, ovvero lo 0,0018% per ogni giorno che l’ETF resta nel dossier titoli. Il TER non esprime però tutti i costi associati all’acquisto di un ETF, ad esempio si è vista l’importanza del bid-ask spread o l’incidenza associata alla copertura valutaria per i prodotti euro-hedged. Un elemento importante da sottolineare per gli ETF obbligazionari è che, a differenza delle singole obbligazioni, non scadono.

Essendo gli ETF indicizzati ad un indice, quest’ultimo non ha scadenza e di riflesso prima che le obbligazioni in portafoglio scadano, le stesse vengono sostituite da altri bond con vita residua coerente con le caratteristiche dell’indice da replicare. Il Rendimento effettivo a scadenza indicato nei prospetti informativi degli ETF risulta quindi un valore puramente indicativo della redditività dell’indice sottostante, ma in caso di dinamica avversa dei rendimenti di mercato la performance dell’ETF obbligazionario potrebbe differire notevolmente dal valore del rendimento a scadenza indicato sul prospetto a suo tempo.

Acquistare un ETF obbligazionario significa quindi implicitamente assumere una posizione sulla curva dei rendimenti, la cui dinamica potrebbe giocare a favore o a sfavore per l’investitore. Per gli ETF azionari tra i parametri chiave da monitorare si segnala il valore medio di P/e dei titoli in portafoglio (prodotto più o meno caro) e il dividend yield. Alcuni ETF distribuiscono ai detentori le cedole e i dividendi dei titoli in portafoglio (versione a distribuzione dell’ETF), altri li trattengono nel NAV (versione ad accumulazione o capitalizzazione dei proventi). All’interno del documento sintetico che descrive le caratteristiche dell’ETF (il KIID) viene messa in particolare evidenza la rischiosità, attraverso un indicatore graduato che da un minimo di 1 (basso rischio e basso rendimento atteso) ad un massimo di 7 (rischio molto elevato e potenziali guadagni consistenti).

Molto importante guardare alla diversificazione, verificando nel prospetto quanti titoli sono contenuti nell’indice: più l’indice è diversificato, più la strategia risulta robusta e meno volatile. Per quanto riguarda la fiscalità, gli ETF risultano invece svantaggiati: i proventi degli ETF sono infatti soggetti a una tassazione secca (non compensabile con minusvalenze pregresse) operata dall’intermediario, al 12,5% nel caso il sottostante l’ETF si rappresentato da titoli di Stato/sovrannazionali e al 26% per il resto. Ciò vale sia per i dividendi staccati sia per l’eventuale plusvalenza associata ad un prezzo di vendita più elevato rispetto al prezzo di acquisto. Mentre le minusvalenze originate dalla negoziazione di ETF sono compensabili con le eventuali plusvalenze originate dalla negoziazione di azioni, obbligazioni, certificati d’investimento.

L’offerta di ETP in Italia e i Fondi Quotati

Con oltre mille prodotti offerti sul mercato ETFplus, all’investitore italiano non rimane che l’imbarazzo della scelta. Attenzione però che i livelli di rischio associati agli ETF possono estendersi all’estremo, con prodotti con una volatilità dello 0,5% annuo adatti anche a un pensionato che vuole dormire sonni tranquilli ed altri strumenti con volatilità del 40% annuo, anche se a leva 1. La comprensione dei fattori di rischio sottostanti agli ETF, e quindi delle caratteristiche degli indici a cui gli ETF si legano, è cruciale per costruire portafogli coerenti con le proprie aspettative e con il personale profilo di rischio.

Ci sono così strumenti azionari di svariata natura, obbligazionari differenziati (per scadenza, rischi di credito, aree geografiche, etc), prodotti monetari, o indicizzati alle materie prime, o esposti a differenti rischi di cambio. Ma anche la categoria dei prodotti cosiddetti alternativi (più simili ai fondi hedge e poco correlati agli indici azionari) aiuta a diversificare il portafoglio. Importante in ogni caso farsi affiancare da un consulente finanziario, in grado di comprendere le caratteristiche dei numerosi mattoncini oggi a disposizione.

All’interno del mercato ETFplus sono inoltre disponibili i Fondi aperti quotati, un veicolo di investimento a cavallo tra gli ETF e i classici fondi di investimento. Qusto tipo di fondo prevede l’inserimento di ordini che gli investitori possono gestire solo in termini di quantità ma senza l’indicazione del prezzo, a differenza degli ETF che sono scambiati nell’intraday. Il vantaggio risiede nel fatto che è possibile acquistare fondi di specifiche società di gestione senza dover soggiacere ad alcun accordo di collocamento dei fondi da parte della banca. Sino ad oggi questo tipo di strumento non ha però avuto un grosso successo.