Cos’è un fondo comune

Coloro che non hanno dimestichezza con i mercati finanziari o che non si appoggiano a consulenti finanziari in grado di indirizzarli correttamente sulle scelte di investimento non possono che delegare, a caro prezzo, la gestione del patrimonio personale a strumenti come i fondi comuni di investimento. Un fondo comune di investimento è un patrimonio autonomo, suddiviso in quote, di pertinenza di una pluralità di partecipanti e costituito dalla somma dei beni conferiti dai partecipanti, giuridicamente distinto dai patrimoni dei singoli partecipanti e dal patrimonio del gestore. Quest’ultimo concetto di “separazione patrimoniale” è particolarmente rilevante in merito alla salvaguardia del capitale conferito dai partecipanti al fondo. Se fallisse il gestore del fondo, il patrimonio sarebbe in ogni caso salvaguardato. Ogni partecipante al fondo acquisisce il diritto su una parte del patrimonio dello stesso, in modo proporzionale al numero di quote sottoscritte.

L’investitore si assume quindi anche i rischi derivanti dagli investimenti effettuati dal gestore.

Anche la SICAV (Società di Investimento a Capitale Variabile) è simile a un fondo comune, ma l’investitore diventa azionista della società e acquisisce una serie di diritti patrimoniali e amministrativi.

Le caratteristiche di base dei fondi comuni

L’investimento in un fondo comune permette di ottenere una elevata diversificazione del portafoglio investito. Ad esempio, all’interno di un fondo azionario mondiale è possibile compaiono migliaia di azioni. Il NAV, acronimo di Net Asset Value, è il numero che esprime il prezzo di riferimento di una quota del fondo, a cui un investitore potrebbe acquistare o vendere quel fondo in tal data. Solitamente le società di gestione pubblicano i NAV dei fondi su base giornaliera.

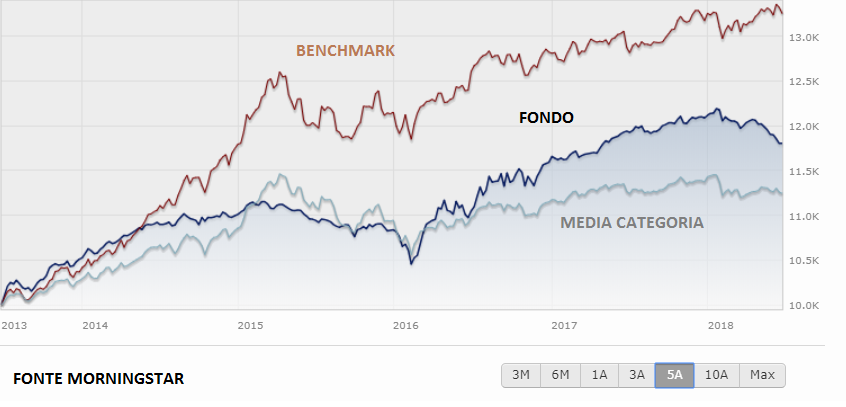

Attenzione però che solitamente passano dai due ai tre giorni, rispetto alla data in cui si è inserito l’ordine di acquisto o vendita, per vedere il portafoglio aggiornato; ne consegue che non è possibile sapere a che prezzo gli ordini verranno eseguiti. Il fondo comune adotta uno stile di gestione di tipo attivo, dove i responsabili della gestione del fondo prendono una serie di decisioni con l’obiettivo di ottenere, sul medio termine, un rendimento più elevato di quello di un benchmark di riferimento. Il benchmark è un parametro di riferimento, solitamente un indice di mercato, rispetto al quale il gestore di un fondo si deve confrontare.

Uno stesso fondo di una specifica casa di investimento può inoltre avere una moltitudine di cloni, tecnicamente definiti “classi”, che differiscono tra di loro per alcune caratteristiche. Ad esempio un fondo può avere la classe ad “accumulazione” oppure a “distribuzione” dei proventi; nel primo caso il fondo reinveste i dividendi e le cedole staccati dai sottostanti in portafoglio, mentre nel secondo caso vengono distribuiti ai sottoscrittori del fondo. Oppure potrebbe avere la classe aperta ai rischi di cambio affiancata da una classe con copertura di tali rischi (suffisso euro-hedged).

Gli indicatori di base per valutare i fondi comuni

Il calcolo del rendimento storico generato da un fondo è tutt’altro che un elemento banale. Uno dei metodi più utilizzati da chi divulga i dati di performance storica dei fondi è l’esposizione dei rendimenti realizzati nei singoli anni da parte del fondo, ad esempio durante il 2017, 2016, il 2015, e così via. Il limite di tale approccio è però consistente, e risiede nel fatto che il valore medio dei rendimenti passati non è un indicatore affidabile di quanto effettivamente offerto dal prodotto sul lungo termine. Per ovviare a questo problema, un altro metodo molto utilizzato è l’esposizione del rendimento cumulato del fondo, il rendimento complessivo da una certa data sino ad oggi.

Ma oltre ai rendimenti è cruciale comprendere le caratteristiche di rischiosità dei fondi. L’indicatore più usato in tal senso è la volatilità, e vale quanto espresso in precedenza per le azioni. Più è alta la volatilità, più è alto il rischio associato al fondo. Si sono inoltre sviluppati una serie di indicatori che tendono a considerare un mix tra i rendimenti generati e la volatilità dei fondi stessi, per comprendere dove i gestori stanno effettivamente facendo un buon lavoro o meno. Tra i più utilizzati si ricorda l’indice di Sharpe, che misura l’extra-rendimento medio del fondo rispetto ad un tasso privo di rischio. Più è alto l’indice di Sharpe più il fondo avrà offerto un rendimento elevato rispetto al rischio che ha fatto correre al sottoscrittore, che potrò ritenersi quindi soddisfatto. Un altro indicatore che valuta i rendimenti rispetto al rischio è l’indice di Sortino, che però si basa su una misura di rischio che prende in considerazione solo la possibilità di ottenere rendimenti inferiori ad minimo ritenuto accettabile.

Le diverse sfaccettature dell’industria dei fondi

Il massimo livello di diversificazione si ottiene attraverso la sottoscrizione di un fondo di fondi, ovvero un fondo comune che investe a sua volta in quote di altri fondi. Se è vero che si ottiene un portafoglio globale ancora più stabile, i costi rappresentano però un elemento negativo, in quanto sono più alti di quelli applicati ad un singolo fondo. Soprattutto in un contesto come quello attuale caratterizzato da livelli molto bassi dei tassi di interesse, i fondi di tipo obbligazionario possono non riuscire a generare rendimenti positivi, in quanto i sottostanti non sono sufficientemente remunerativi rispetto ai costi del prodotto.

In termini di documentazione, Il KIID e il Prospetto (o Scheda) vengono elaborati dalla società di gestione e permettono di comprendere in breve le caratteristiche del prodotto specifico. La normativa recente ha richiesto molta trasparenza in merito ai rischi dell’investimento e ai costi. Nel KIID viene così visualizzato un Indicatore Sintetico di Rischio e Rendimento (SRRI), sulla base di una scala numerica che oscilla tra il valore minimo di 1 e il valore massimo di 7, e ogni fondo viene associato ad uno specifico gradino di tale scala. In merito ai costi, devono essere specificate le spese di sottoscrizione (sostenute nel momento in cui si acquista il fondo), eventuali spese di rimborso, e le spese correnti (i costi effettivamente sostenuti dal fondo nell’ultimo anno).

La segmentazione dei fondi comuni e la trasparenza

I fondi comuni possono essere raggruppati in base alle asset class che interessano il portafoglio, utilizzando le categorie Assogestioni:

- fondi azionari

- fondi obbligazionari

- fondi bilanciati

- fondi flessibili

- fondi di liquidità

I fondi azionari investono quasi esclusivamente il patrimonio conferito dai sottoscrittori in azioni, a livello internazionale, settoriale, di singolo Paese, etc, in base al mandato dello specifico prodotto. Diversamente, i fondi di tipo obbligazionario sono destinati ad avere in portafoglio bond governativi corporate, anche in questo caso con enormi sfaccettature in merito alel caratteristiche dei sottostanti; ad esempio ci possono essere filtri sulla qualità del credito, sulla scadenza media dei titoli, sull’area geografica, etc. Sensibilmente differenti le categorie dei fondi bilanciati e flessibili, in quanto la delega al gestore può essere altissima e ciò si riflette spesso in rendimenti non coerenti con un benchmark di mercato (soprattutto per la vastissima categoria dei flessibili). Un fondo bilanciato è in generale un prodotto che investe sia in titoli azionari che in titoli obbligazionari, non necessariamente con la stessa ripartizione. Diciamo un approccio salomonico, una sorta di via di mezzo per mitigare i rischi delle azioni senza rinunciare però ai rendimenti sul medio-lungo termine. Un fondo flessibile ha molti meno vincoli relativamente al tipo di strumenti finanziari da inserire in portafoglio, vincoli che nel caso dei bilanciati devono sottostare a determinati paletti in base alla sotto-tipologia definita da Assogestioni. Questi si differenziano proprio per il fatto che non hanno limiti di asset allocation e spesso non sono riportati benchmark di riferimento. Infine i fondi di liquidità, che inglobano bond a bassissimo rischio (scadenze molto corte); con i tassi di interesse a brevissima scadenza vigenti nell’area euro, i fondi di liquidità generano però inevitabilmente performance negative.

A differenza degli ETF (Exchange Traded Funds) per i quali le posizioni di tutto il portafoglio, ovvero dell’indice da replicare, sono messe in chiaro, i fondi comuni necessitano di un atto di fede da parte dell’investitore. La delega è infatti totale, e i gestori dei fondi non sono solitamente propensi a divulgare le proprie scelte di investimento, semmai a commentarle una volta già implementate, ma con un certo lasso di ritardo. D’altronde le strategie messe in atto, frutto del know-how personale, devono giustamente essere salvaguardate dalla replica immediata da parte di investitori o concorrenti. La strategia implementata in un fondo, a maggior ragione se di tipo flessibile portafoglio, va quindi ad esclusivo vantaggio degli acquirenti del prodotto. A caro prezzo, in quanto i costi annui per un prodotto a gestione attiva possono raggiungere anche il 3% all’anno. Un altro elemento non a favore dei prodotti di risparmio gestito è la difficoltà di accesso da parte degli investitori: non è infatti detto che un fondo ritenuto interessante da parte di un investitore sia disponibile nella banca dove lo stesso ha il deposito titoli. In caso negativo, l’investitore sarà costretto a trovare un prodotto alternativo, oppure aprire un nuovo conto corrente presso un istituto bancario che mette a disposizione la casa di investimento oggetto di interesse.