Le basi dell’asset allocation

Una volta comprese le caratteristiche di base degli strumenti finanziari, vediamo in che modo essi possono essere combinati al fine di ottenere un portafoglio di investimento adatto ad ogni singolo investitore.

Già, in quanto essendo ogni investitore una persona o una società con propensione al rischio, orizzonte temporale e ambizioni di rendimento differenti, è chiaro che è necessario l’intervento di un consulente al fine di costruire qualcosa di adatto allo specifico cliente. In linea di massima, l’Asset Allocation è quella serie di attività da cui scaturisce la composizione finale di un portafoglio ipotetico o modello, che l’investitore può facilmente replicare. Un portafoglio composto da azioni, ETF, Certificati e obbligazioni è facilmente replicabile, in quanto trattasi di strumenti quotati su mercati regolamentati. Al contrario, per poter acquistare specifici fondi è necessario che la propria banca abbia stipulato un accordo di distribuzione con la società che ha reso disponibile il prodotto di interesse.

Le tipiche classi di attività di investimento (asset class) a cui è possibile attingere per comporre un portafoglio sono azioni, obbligazioni, liquidità, valute, materie prime, mercato immobiliare indiretto. Ma ognuna di queste classi di attività si dirama a sua volta in una serie piuttosto fitta di sotto-classi, con caratteristiche di rendimento e rischio anche molto diverse tra loro. Ad esempio, azioni di specifiche società quotate in Cina possono avere un rischio anche quadruplo rispetto a titoli azionari europei. E al contempo una obbligazione (tendenzialmente meno rischiosa di una azione) può risultare paradossalmente più volatile di un titolo azionario, se la sua scadenza è particolarmente lunga o il merito di credito dell’emittente estremamente basso. Non è quindi possibile fare di tutta l’erba un fascio, ma è necessario analizzare nel dettaglio i fattori di rischio dei singoli sottostanti a disposizione, compito tutt’altro che banale.

Ciò che è certo è che a fronte di un maggior rendimento atteso è necessario mettere in conto maggior rischio (più volatilità dei prezzi), e viceversa.

Ad ogni categoria di prodotto finanziario può essere associato un profilo rendimento-rischio, ma è l’efficiente aggregazione a livello di unico portafoglio che fa la differenza. Un portafoglio è infatti differente dalla somma dei suoi singoli componenti, per via del fatto che spesso esistono correlazioni basse o perfino inverse tra i mattoncini presenti nel basket. Ciò aiuta a comprimere la rischiosità, nello stesso modo in cui un indice è meno volatile del valor medio dei titoli che lo compongono.

Più si diversifica un portafoglio, utilizzando sottostanti di differente natura, più si comprime il rischio ad esso associato, anche se bisogna rinunciare a una parte di rendimento rispetto a scelte più mirate ma molto più volatili. L’Asset Allocation può essere etichettata come Strategica, con orizzonte temporale di medio-lungo termine, o Tattica, adatta a cogliere movimenti di più breve periodo. Generalmente, rischi e potenzialità elevati caratterizzano l’asset class azionaria, adatta agli investitori che sono disposti a sopportare la volatilità e con orizzonte non breve. Ma il premio al rischio azionario (rispetto ai bond) ha sempre pagato, sul lungo termine appunto. All’estremo opposto ci sono i bond, adatti solitamente a coloro che puntano a rendimenti più bassi ma più stabili. Una competenza finanziaria particolare è necessaria per maneggiare l’asset class immobiliare indiretta (attraverso strumenti quotati), le materie prime e le valute. Trattasi infatti di sottostanti molto dipendenti dalle variabili macroeconomiche (crescita attesa, inflazione, dinamica dei tassi di interesse nelle diverse aree geografiche, etc).

Ad esempio le materie prime, in particolare energetiche e metalli industriali tendono ad essere correlate tanto con la crescita economica che con l’inflazione attesa, mentre sulle valute contano maggiormente i differenziali dei tassi di interesse tra le differenti aree geografiche. Il grafico evidenzia la dinamica di lungo periodo di un indice azionario (linea bianca), obbligazionario (linea arancione), monetario (linea gialla), da cui si evince la chiara ralazione ta rischi e rendimenti.

Analisi tecnica e fondamentale

Essendo la finanza e il mondo degli investimenti tutt’altro che una scienza esatta, i consulenti finanziari tendono a non “vendere” alla propria clientela rendimenti attesi, ma piuttosto pianificare in modo coerente e chiaro una percorso potenziale di crescita del capitale nel tempo, affiancato dai rischi che questo comporta.

Esistono di riflesso diverse chiavi di lettura dei movimenti di mercato, spesso in competizione tra di loro nel senso che offrono segnali discordanti in merito a scelte di investimento. L’analisi fondamentale e l’analisi tecnica sono le due principali forme di analisi utilizzate per prendere decisioni d’investimento.

In breve, l’analisi tecnica si focalizza sullo studio dei grafici (prezzi) e degli indicatori di essi derivati (media mobili, etc), con lo scopo di ottenere indicazioni utili sulle tendenze in atto e eventualmente effettuare previsioni per il futuro più immediato. Nel momento in cui uno o più indicatori segnalano una tendenza al rialzo su un sottostante, l’analista tecnico suggerisce di assumere una posizione lunga (long, ovvero in acquisto) su quel titolo, e mantenerla solitamente sino al momento in cui quello stesso set di indicatori si gira in posizione short (al ribasso, o chiusura delle posizioni lunghe).

L’analista tecnico segue quindi da vicino le tendenze del mercato, di solito senza fare previsioni ma solo in ottica gestionale, ovvero suggerendo cosa è meglio fare in ogni determinato momento. Nel grafico di seguito la strategia è semplicemente data dalla sovrapposizione dei prezzi con una media mobile (uno degli indicatori più semplici ma anche più utilizzati dagli analisti tecnici): compro quando i prezzi si portano sopra la media mobile (rossa), vendo in caso opposto.

Al contrario, l’analisi di tipo fondamentale si focalizza sullo studio dei bilanci aziendali (per le azioni), con lo scopo di identificare il valore corretto teorico (fair value o target price) di un titolo quotato, per paragonarlo successivamente al prezzo di mercato. Nel momento in cui il prezzo espresso dal mercato appare inferiore rispetto al fair value, l’analista fondamentale suggerirebbe di acquistare quel determinato titolo e di rivenderlo non appena il prezzo di mercato si sarà allineato a quello di fair. L’orizzonte temporale di questo tipo di analisi è solitamente di un anno solare.

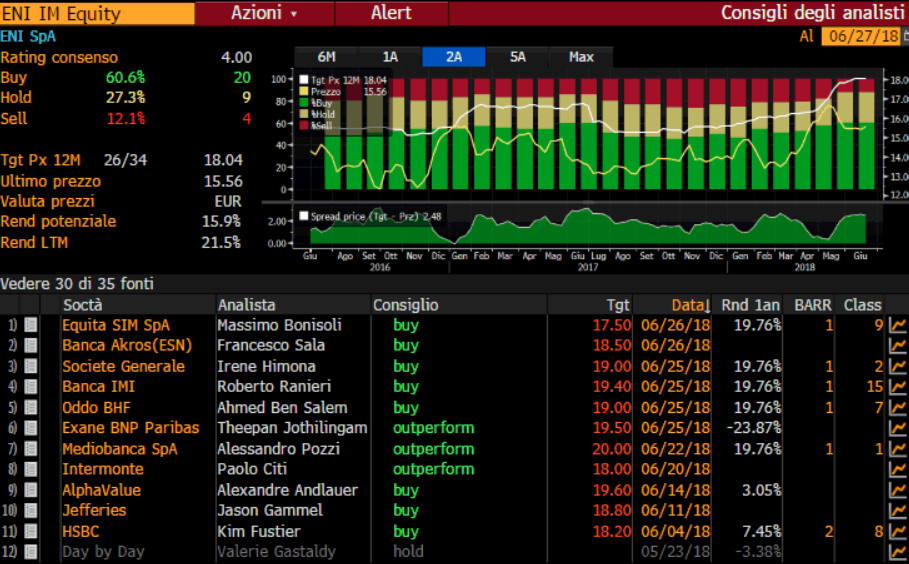

Già da queste definizioni si può comprendere che l’analisi fondamentale espone l’investitore a rendimenti potenziali e rischi più elevati rispetto a chi si affida all’analisi tecnica; quest’ultima può così far perdere una parte di rendimento, ma al tempo stesso espone l’investitore a minori rischi, poiché un buon analista tecnico capisce subito quando inizia a tirare una cattiva aria, ed è il caso di chiudere le posizioni in acquisto. L’immagine sotto riportata si riferisce alle stime degli analisti fondamentali sul titolo Eni, nel momento in cui questo articolo è stato scritto. Come è evidente, non esiste oggettività di vedute, in quanto alcuni analisti si aspettano un prezzo tra 1 anno molto più elevato rispetto a quello corrente, ma altri analisti (il12% del campione esaminato) lo scenario opposto, evidenziando il giudizio SELL, ovvero di vendere il titolo.

Spesso accade peraltro che, in un determinato momento e per uno specifico sottostante, l’analisi tecnica suggerisca di acquistare un titolo e l’analisi fondamentale di venderlo. Ad esempio, nel momento in cui un titolo azionario si muova per qualche settimana costantemente al ribasso, l’analista tecnico identifica una tendenza negativa e suggerisce una posizione short (vendita) sul titolo. Al contrario, l’analista fondamentale, mantenendo fermo il target price in quanto quest’ultimo ha orizzonte temporale di medio termine, ogni settimana identifica una forchetta di guadagno sempre maggiore (per via del prezzo di mercato più basso), e si accingerà a confermare con maggior forza il suggerimento di acquisto.

L’estrema segmentazione delle asset class

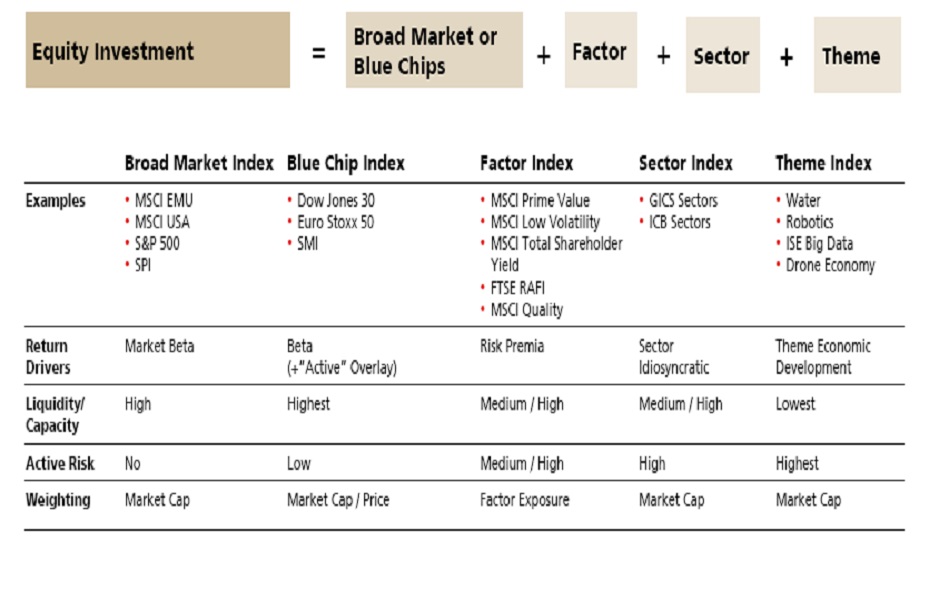

Ogni asset class risulta estremamente frammentata. Ad esempio per le azioni si è soliti tenere in considerazione l’area geografica e il connesso rischio valutario se esiste, i settori di riferimento delle azioni, la capitalizzazione (alta, media o bassa) dei titoli. Una distinzione fondamentale ha inoltre a che fare con lo status del Paese di riferimento, ovvero se si tratta di un Paese (o area geografica) sviluppato piuttosto che emergente. Esporsi così ad azioni a piccola-media capitalizzazione (rispetto alle blue chips) oppure andare verso i mercati emergenti (rispetto a quelli sviluppati) fa aumentare la volatilità, ma nelle fasi di mercato espansive incrementa anche i rendimenti. I fattori di rischio azionari possono essere riassunti nella seguente tabella (fonte UBS AM).

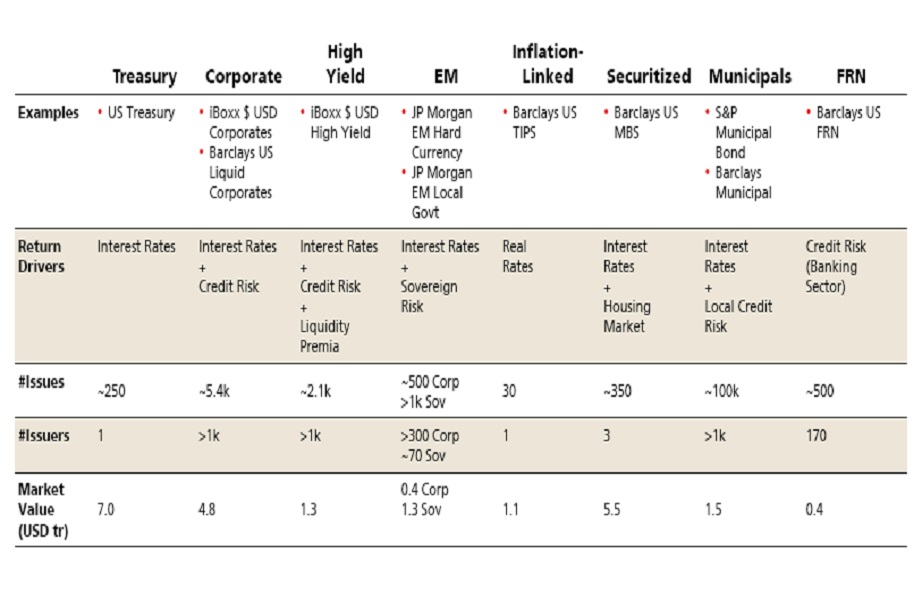

In modo simile, anche l’universo obbligazionario esprime sfaccettature che meritano un approfondimento. Se coloro che vogliono dormire sonni tranquilli sono tentati di considerare solo strumenti monetari o di liquidità, una accortezza in merito ai rendimenti attesi ad essi associati. In un regime a tassi a breve negativi applicati dalle banche centrali, la redditività scompare e a fine anno si hanno in portafoglio meno euro rispetto a quelli inizialmente conferiti. Sino a che la BCE non darà una svolta in tal senso, meglio quindi abbandonare questa idea. Il mondo obbligazionario è in ogni caso molto esteso. Anche in questo caso vale la differenziazione geografica, da cui deriva il rischio Paese, e gli annessi rischi valutari, ma anche la dicotomia tra mondo sviluppato e contesto emergente. Per definizione i Paesi emergenti crescono a tassi elevati rispetto al mondo occidentale, con valori di inflazione molto elevati, saltuari default e tassi cedolari estremamente generosi; in alcuni casi premianti, in altri meno per via del parallelo deprezzamento dei cambi. Una parte del portafoglio obbligazionario può quindi dirigersi verso questi strumenti, tenendo presente che nelle fasi caratterizzate da aumento dei rendimenti nell’area Usa gli emergenti soffriranno, in quanto dovranno pagare rendimenti sempre più elevati per stare al passo con il mondo occidentale.

Un’altra distinzione fondamentale è tra emissioni corporate (societarie) e governative, queste ultime caratterizzate da rendimenti solitamente più bassi rispetto al mondo societario. Molto gettonato negli ultimi anni il cotesto corporate high yield, obbligazioni a basso rating e alto rendimento. Le soddisfazioni arrivano in contesti di mercato espansivi, mentre durante gli shock del mercato azionario anche questa asset class di nicchia soffre in modo evidente. Le obbligazioni convertibili sono invece strumenti a metà tra azioni e obbligazioni, mentre i bond inflativo linked annidano nella loro struttura una componente che si adatta ai futuri livelli di inflazione, ma risultano al tempo stesso molto più volatili delle obbligazioni a tasso variabile. Una altro fattore da selezionare con cura in merito all’asset class obbligazionaria è rappresentato dalla duration. In fasi economiche caratterizzate da tassi di interesse in diminuzione conviene posizionarsi su prodotti a tasso fisso e duration lunga, che si apprezzeranno man mano i rendimenti di mercato scendono. Diversamente in contesti caratterizzati da aspettative di rendimenti al rialzo è bene posizionarsi su duration molto corte o strumenti a tasso variabile, che si adatteranno automaticamente al futuro regime di tassi più elevati. La seguente tabella evidenzia i principali fattori di rischio del mondo bond (fonte UBS AM).

I benefici dei PAC

L’alta volatilità delle asset class finanziarie fa si che l’investitore debba necessariamente mettere in conto un discreto saliscendi del valore dei propri investimenti, dal momento in cui decide di posizionarsi su determinati sottostanti. Esistono però strategie di investimento che possono mitigare tale variabilità, e la più utilizzata è conosciuta come PAC, ovvero Piano di Accumulo del capitale. Il PAC in breve è un investimento scaglionato nel tempo, dove l’investitore conferisce il denaro su uno o più sottostanti un po’ alla volta anzichè in una unica soluzione iniziale. Ad esempio supponendo di avere una disponibilità iniziale di 100 mila euro da investire in azioni, anziché decidere di investirli tutti subito su un indice azionario si può scegliere di allocarne ogni mese 2000 euro, in modo da mitigare la volatilità del sottostante. In questo esempio solo dopo 4 anni circa il capitale sarà stato allocato sul sottostante prescelto. Il principale vantaggio di questa strategia di investimento è legato al maggior controllo del rischio.

Durante periodi caratterizzati da mercati negativi o altamente volatili, il capitale viene investito a tranche e quindi l’investitore si troverà ad aver effettuato acquisti a prezzi relativamente bassi. Il timing errato dell’investimento in una unica soluzione è spesso una delle cause che portano a rendimenti deludenti dei portafogli sul medio termine, e con il PAC si evita di investire tutto il capitale a disposizione nel momento sbagliato. Si ottengono di riflesso migliori risultati in termini di rapporto rendimento/rischio. L’altra faccia della medaglia è giustamente la compressine del rendimento atteso. Se è infatti vero che durante mercati negativi l’acquisto scaglionato porta a evidente vantaggi, durante fasi caratterizzate da forti trend al rialzo del sottostante l’investitore si pentirebbe di aver spalmato nel tempo gli acquisti, e colto solo parzialmente la tendenza positiva. Come sempre, minori rischi e minori rendimenti. Ha senso in ogni caso impostare il PAC su sottostanti ad alta volatilità (azioni, bond emergenti ed high yield) e su un orizzonte temporale di qualche anno, non certo su strumenti adatti alla gestione della liquidità.

I prodotti alternativi e la decorrelazione

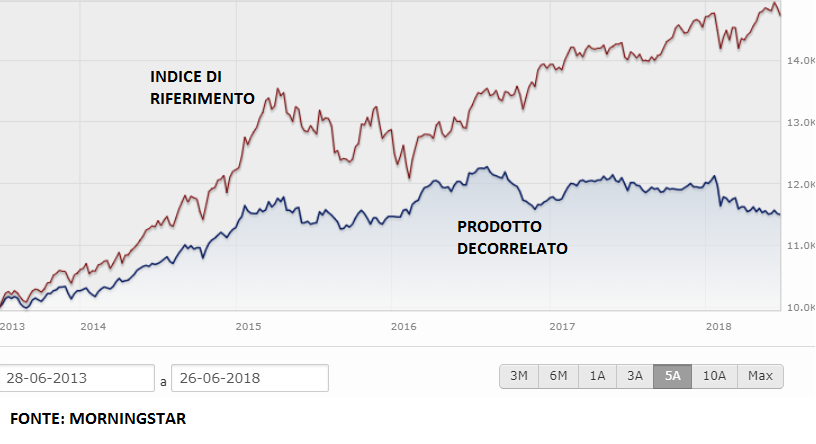

Una categoria speciale di asset class è rappresentata dai prodotti alternativi, che stanno iniziando a prendere piede anche negli strumenti quotati come gli ETF. L’obiettivo delle strategie alternative (alle classiche asset class) è tentare di scardinare il concetto che il rischio sia l’altra faccia del rendimento atteso. Un portafoglio alternativo è solitamente di tipo long-short, ovvero composto in sintesi da alcune posizioni lunghe (al rialzo, ovvero in acquisto) su specifici sottostanti, affiancate da parallele posizioni corte (short, in vendita allo scoperto) su altri sottostanti, solitamente correlati ai primi. Combinando le classiche posizioni lunghe con posizioni corte (as esempio su basket di titoli azionari, indici o quant’altro su cui si possano assumere posizioni in short selling) si tenta quindi di generare un rendimento caratterizzato da un rischio controllato. L’obiettivo è quindi la generazione di un rendimento sufficientemente elevato e poco influenzato dai saliscendi dei classici indici di riferimento, creando di fatto una nuova asset class con correlazione teoricamente molto bassa rispetto ai classici benchmark. Il guadagno della strategia non dipende quindi dal fatto di avere acquistato un titolo che in futuro sale, ma dal fatto che la componente lunga del portafoglio salga di più, o scenda di meno, rispetto a quella corta.

Ne scaturisce di riflesso una strategia di tipo total return, o a rendimento assoluto, dove solitamente si fissa un obiettivo di rendimento determinato da una differenza rispetto ai tassi a breve termine, ad esempio Euribor a 3 mesi + 3% annuo. Non si valuta più se il mercato azionario ha espresso nei mesi precedenti un +10% o un -5%, affiancando il comportamento della gestione, ma semplicemente si osserva il rendimento generato dalla strategia. Tipicamente i prodotti alternativi riescono a fare meglio in contesti di mercato molto volatili o negativi per i benchmark azionari, mentre offrono meno soddisfazioni quando i mercati crescono in modo consistente. Il grafico sotto evidenzia l’andamento di un prodotto alternativo, dove si evidenzia un legame non alto rispetto ad un indice di mercato. In alcune fasi di mercato, l’indice sale e il prodotto scende, e viceversa.

I prodotti alternativi nascono nel mondo degli hedge funds, industria che ha subìto un tracollo negli anni 2088-2009 durante la crisi finanziaria; successivamente l’offerta si è estesa ai fondi Ucits (vendibili anche all’investitore retail, a differenza dei fondi hedge che presentano elevate soglie minime di entrata). Ed ultimamente vengono quotati anche ETF che hanno come sottostante un indice di per se long-short, calcolato da differenti provider. Attenzione però che avere un beta di zero rispetto al mercato azionario non implica necessariamente l’assenza di rischi, ed anche i prodotti long-short a volte esprimono perdite inattese, anche se di entità non elevata per via della bassa volatilità.

Settori e Fattori azionari

Tanto in ambito ETF che nel contesto dei fondi si sta sviluppando notevolmente l’offerta di prodotti che puntano ai settori azionari o ai fattori azionari, due elementi tra loro ben distinti. I settori azionari (utilities, energetici, finanziari, etc) possono venire utili se si vuole cavalcare una particolare fase del ciclo economico. Ad esempio, volendo sfruttare un periodo particolarmente robusto per la crescita economica di un’area geografica il posizionamento migliore dovrebbe interessare i settori più ciclici, in grado di godere in pieno della maggiore crescita. Quindi anziché acquistare un prodotto legato all’Eurostoxx50 (che racchiude un po’ tutti i settori) potrebbe risultare più proficuo (anche se a rischio più elevato) scegliere solo i comparti più sensibili quali finanziari, tecnologia, industriali beni di consumo e risorse di base.

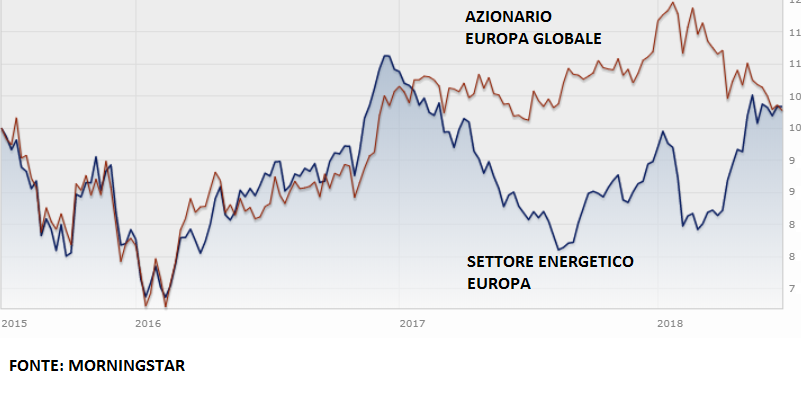

Al contrario, in un contesto negativo per la crescita economica un investitore accorto potrebbe scegliere di evitare i temi più sensibili e posizionarsi solo sui settori più adatti a difendere il portafoglio, come l’alimentare, il farmaceutico e le utilities. E’ però necessaria una certa sensibilità all’utilizzo di scelte settoriali piuttosto che di basket diversificati, in quanto viene meno proprio il concetto di massima diversificazione che è uno dei pilastri su cui costruire portafogli robusti. Ad esempio il grafico seguente evidenzia l’andamento del settore azionario energetico europeo, attraverso un ETF, rispetto al mercato europeo nel suo complesso; in talune fasi di mercato i rendimenti possono differire anche di molto.

Un altro ambito in cui l’offerta sta aumentando interessa i fattori, che non sono altro che caratteristiche comuni tra diversi titoli azionari. Ad esempio alcuni titoli possono essere raggruppati ed etichettati come ad alto dividendo se esprimono dividendi più elevati della media del mercato, oppure possono essere bollati come a bassa volatilità se storicamente hanno evidenziato valori di rischiosità più contenuti della media del mercato. Queste caratteristiche portano anche a valori di beta (sensitività rispetto al mercato) differenti da 1, e per questo motivo i prodotti vengono chiamati smart beta o strategic beta. I titoli con caratteristiche più difensive evidenzieranno valori di beta contenuti (ad esempio 0,50-0,60) mentre i titoli con caratteristiche più aggressive esprimeranno beta superiori all’unità. Tra le strategie smart beta più utilizzate si segnalano la low volatility e la minimum variance per coloro che cercano la massima sicurezza pur restando nell’asset class azionaria, in quanto strategie caratterizzate da escursioni dei titoli meno violente.

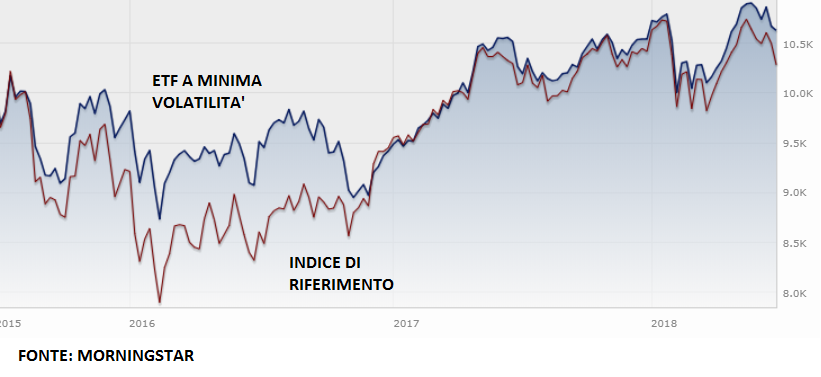

Anche la strategia high dividend, che punta alle azioni a più alto dividendo, offre risultati robusti nel tempo, mentre coloro che vogliono amplificare le oscillazioni dei benchmark di mercato possono rivolgersi alle strategie di tipo size (azioni a piccola e media capitalizzazione). Il seguente grafico evidenzia l’andamento di una strategia a minima volatilità sul mercato europeo, da confrontarsi con l’indice generale azionario dell’Europa. I vantaggi si ottengono giustamente quando il mercato globale è in difficoltà.

La diversificazione porta a portafogli robusti

Una volta comprese le caratteristiche di base delle asset class a disposizione, si tratta quindi di combinarle in modo adeguato al fine di ottenere un portafoglio il più possibile stabile ma al tempo stesso performante, ottimizzando il rapporto rendimento-rischio. Solitamente quando si approccia il mondo degli investimenti la parola d’ordine è diversificazione. Non mettere tutte le uova nello stesso paniere è infatti sintomo di buonsenso, e la modellistica finanziaria tende a suggerire che mixando prodotti di natura differente si ottiene sempre un risultato finale stabile, con buona caratteristiche in termini di rendimento-rischio. Chiaro che non si sta parlando di trading o di scelte azzardate, ma di implementazione di portafogli robusti a volatilità controllata.

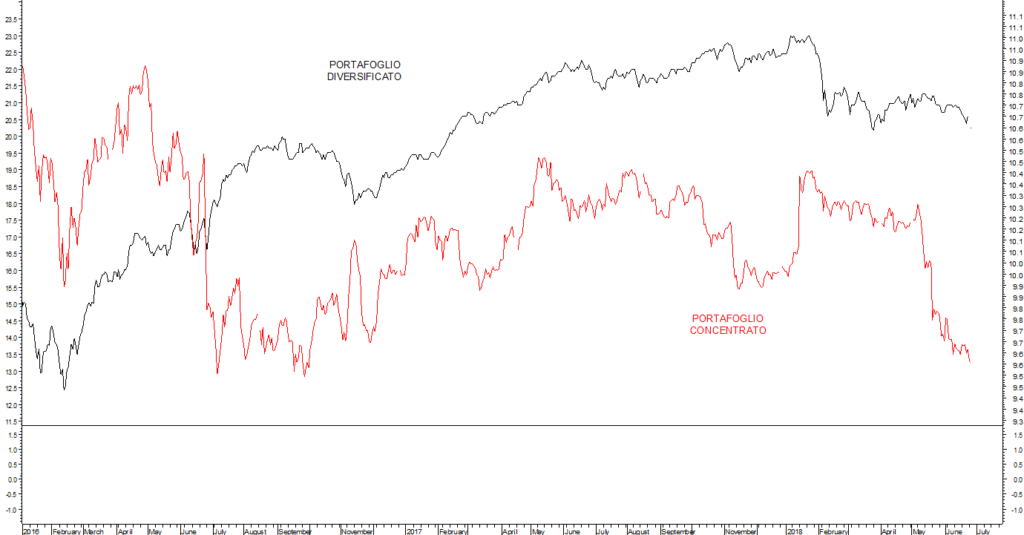

Per essere robusto, ad esempio, un portafoglio non può essere costituito al 90% da Btp italiani, in quanto eccessivamente esposto al rischio Paese Italia. Ne può essere rappresentato principalmente da azioni italiane, pena una eccessiva focalizzazione su una asset class di nicchia ad alta volatilità e spesso a scarsa liquidità. Un basket efficiente avrà invece al suo interno un mix di diversi strumenti finanziari, legati a loro volta a differenti asset class: azionario mondiale, tematico, settoriale affiancato da obbligazioni internazionali, in valuta, eventualmente emergenti o ad alto rendimento, etc. Dovranno quindi comparire obbligazioni, azioni, valute, ed altre asset class ritenute interessanti in termini prospettici da chi gestisce il portafoglio, con l’accortezza di non cambiare troppo di frequente la composizione del basket, esponendo l’investitore a elevati costi di negoziazione. Il grafico sotto evidenziato mette a confronto l’andamento di un portafoglio ben diversificato, molto più stabile nel tempo, rispetto a una scelta estremamente concentrata, evidentemente più volatile.

Il peso da attribuire ai singoli mattoncini del portafoglio permetterà di stimare la rischiosità complessiva a cui si esporrà l’investitore. Tipicamente una dose maggiore di azioni porta ad un netto incremento della rischiosità, mentre se nel portafoglio predomina l’asset class obbligazionaria tanto il rendimento atteso che i rischi tenderanno a contrarsi. L’analisi delle correlazioni tra i singoli componenti del portafoglio permette in tal senso di comprimere ulteriormente la volatilità dell’aggregato, nel momento in cui si riescono ad individuare sottostanti poco correlati tra di loro (o persino inversamente correlati, compito assai arduo).